专家预测金价还要涨 多重利好助推

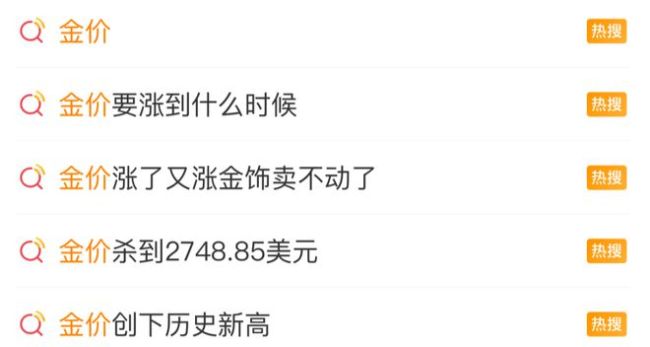

黄金价格在多重利好因素推动下持续强势上涨。10月22日,现货黄金涨逾1%,逼近2750美元/盎司,创下历史新高。次日,现货黄金再度突破2750美元/盎司,刷新历史纪录,相关话题也登上热搜。

宝城期货金融研究所负责人表示,黄金在美联储降息周期中逐步走强的格局不变。近期俄乌、中东地区地缘冲突加剧,黄金在短暂休整后继续上行。此前公布的美国9月零售销售数据超预期,显示美国经济有韧性,市场通胀预期上升,进一步推动金价上涨。

今年现货黄金暴涨30%之后,接下来金价是否存在回调风险成为关注焦点。黄金的光芒能否持续闪耀?

近期黄金持续创新高背后,一系列利好因素发挥作用。美国大选不确定性、中东冲突等因素刺激了避险需求,美联储进一步放宽货币政策的预期也放大了金价升势。升温的“特朗普交易”和黄金涨势息息相关。在美国大选存在不确定性的情况下,投资者寻求黄金作为避险工具。特朗普的政策可能支撑黄金或加剧贸易紧张局势并扩大预算赤字。

中东难以降温的局势也在支撑金价。自10月1日伊朗对以色列发动大规模导弹袭击后,以色列誓言必将予以报复,放话或将打击伊朗石油设施。伊朗总统表示,以色列的每次袭击都将得到适当回应。

尽管近期美联储降息预期有所降温,但降息方向未变,这也利好黄金。旧金山联储主席表示,预计美联储将继续降息,防止劳动力市场进一步疲软。

平安证券首席经济学家认为,金价“超涨”反映出市场对美国财政及美元信用的担忧。2022年俄乌冲突爆发后,美国实施各类经济金融制裁,引发国际社会对美元地位的质疑。2023年上半年,在美元国际储备下滑、美国银行危机爆发、美国债务上限危机临近等背景下,“去美元化”的讨论一度升温,金价明显上涨。

安联首席经济顾问分析称,外国央行的持续购金行为是黄金走强的重要推动力,非美国家和企业正有意在以美元为基础的支付体系以外寻找潜在替代方案。

2022年以来,金价与10年期美债实际利率的传统负相关性持续减弱,整体呈现“金强债弱”格局。平安证券首席经济学家分析称,2003—2021年,金价与10年期美债实际利率的相关系数为-0.91,但2022年初至2024年9月,二者相关系数变为0.44,传统负相关性暂时减退。

接下来黄金是否存在回调风险?平安证券首席经济学家认为,在美联储开启降息的大背景之下,当前黄金相对于美债更具吸引力,令黄金有望出现更加强劲表现。不过,考虑到目前投机仓位拥挤、美债收益率近期反弹、中国经济前景改善与亚洲配置需求的潜在降温,金价短期或面临一定调整风险。

尽管金价今年大涨逾30%,华尔街仍普遍认为,金价的涨势远未结束。资产管理公司市场策略师表示,在金价再创新高后,黄金正处于新的看涨阶段。受央行买盘、美国债务上升以及美元可能见顶等因素推动,黄金已进入一个新的看涨阶段,央行和投资者更有可能配置贵金属。

美国银行大宗商品策略师认为,金价现在看起来比以往任何时候都好,政府债务水平上升和地缘政治不确定性正在酝酿。地缘政治紧张局势加剧通常会导致投资者涌向黄金等避险资产,以缓冲全球市场的风险和不稳定。

甚至有越来越多的分析师预测,金价还能继续上涨,3000美元/盎司已经并不遥远。澳大利亚联邦银行分析师预计,四季度黄金均价将达到2800美元/盎司,在美元整体将走弱的背景下,预计明年第四季度黄金均价将达到3000美元/盎司。

花旗也预计,金价将在三个月内达到2800美元/盎司,并在未来6至9个月触及3000美元/盎司。尽管过去三个月零售需求有所下降,但黄金价格仍然“非常好”,买家愿意支付更高的价格。

相对于美债,如今黄金更受投资者青睐。黄金和美债历来具有“安全资产”属性,通常在降息周期或者全球风险事件爆发后具备投资吸引力。2022年俄乌冲突以及本轮美联储降息前后,由于美元信用走弱,黄金多头水平保持高位,但美债多头却明显偏低。

展望未来,宝城期货金融研究所负责人分析称,美联储降息节奏可能会让黄金高位波动,前路仍有一些不确定性。但整体而言,对后市持乐观态度,金价或再上一个台阶。从短期看,地缘冲突带来避险需求,经济数据可能带来通胀交易。从长期看,美联储降息周期以及黄金信用地位提升将持续支撑金价。